Luật thuế thừa kế và cho tặng (Erbschaft – und Schenkun-gsteuer- recht) có giá trị pháp lý từ 01.01.2009. Người ta cũng có thể đặt đơn đề nghị để áp dụng cho các khoản thừa kế từ 01.01.2007.

Các nội dung chính: Freibetrảge – các khoản miễn thuế: Các khoản này được tính phân biệt cho ba hạng thuế, và tính trên tổng số thưà kế cho tặng trong vòng 10 năm, gồm:

1- Steuerklasse 1 – hạng thuế 1 (người thừa kế là: vợ, chồng, con ruột, con vợ, con chồng, ông bà cho cháu, vợ chồng đồng tính). Khoản miễn thuế là:

– Vợ / chồng 500.000 Euro.

– Con 400.000 Euro.

– Cháu 200.000 Euro.

– Các đối tượng khác 100.000 Euro. (Đồ đạc trong nhà dưới 41.000 Euro được miễn thuế).

2- Steuerklasse II – hạng thuế II (người thưà kế là cha mẹ, ông bà tặng con, cháu – Anh chị em tặng nhau – Cô chú cho cháu, biếu bố mẹ vợ, bố mẹ chồng, tặng vợ / chồng đã ly hôn). Khoản miễn thuế là 20.000 Euro. Đồ dạc trong nhà dưới 12.000 Euro được miễn thuế.

3- Steuerklasse III – hạng thuế III (người thừa kế ngoài các đối tượng trên). Khoản miễn thuế cũng 20.000 Euro. Đồ đạc trong nhà dưới 12.000 Euro được miễn thuế.

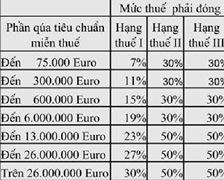

Mức thuế phải đóng đối với phần quá tiêu chuẩn miễn thuế trên:

Định giá trị tài sản:

– Betriebsvermögen – tài sản doanh nghiệp: Được tính bằng giá trị có thể bán được cho người thứ ba, trong khoảng thời gian dưới 1 năm đến ngày tính thuế.

– Định giá bất động sản: Giá trị một miếng đất đã xây dựng hoặc chưa xây dựng dựa vào giá trị m2 vào thời điểm đánh giá.

Đánh thuế doanh nghiệp thừa kế:

Người thừa hưởng tài sản là doanh nghiệp có thể chọn một trong hai khả năng để đóng thuế thừa kế:

-Phương án A

Người được thừa hưởng doanh nghiệp khẳng định sẽ tiếp tục điều hành trong vòng 7 năm tiếp theo, sẽ không phải tính thuế cho 85 % giá trị doanh nghiệp với điều kiện tổng mức lương công nhân sau 7 năm không nhỏ hơn 650 % tổng lương năm vào thời điểm nhận thừa kế hoặc được tặng. Tỷ lệ tài sản quản lý (Verwaltungsvermögen), ví dụ như bất động sản cho thuê, cổ phần công ty, cổ phiếu trên tổng tài sản doanh nghiệp phải dưới mức 50%,nếu không tòan bộ tài sản doanh nghiệp sẽ bị áp thuế.

-Phương án B

Người được thừa hưởng doanh nghiệp khẳng định sẽ tiếp tục điều hành trong vòng 10 năm tiếp theo, sẽ không phải tính thuế cho toàn bộ 100 % giá trị doanh nghiệp với điều kiện tổng mức lương công nhân sau 10 năm không nhỏ hơn 1000 % tổng lương năm vào thời điểm nhận thừa kế hoặc được tặng. Tỷ lệ tài sản quản lý trên tổng tài sản doanh nghiệp phải nằm dưới mức 10 %, nếu không tòan bộ tài sản doanh nghiệp sẽ bị áp thuế.

Đánh thuế doanh nghiệp thừa kế loại nhỏ:

Doanh nghiệp không có công nhân, hoặc doanh nghiệp có nhiều nhất 10 công nhân được áp dụng các phương án A và B nhưng không kèm theo điều kiện về lương lao động.

Đánh thuế bất động sản thừa kế:

-Đối với nhà ở gia đình (Familienwohn- heim): Nhà ở, hoặc căn hộ sử dụng ở Đức, có thể tặng hoặc thừa kế miễn thuế giữa vợ, chồng. Từ 2009, quy định này được mở rộng trong phạm vi EU / EWR. Ngoài ra, quy định này cũng được áp dụng đối với các cặp vợ chồng đồng tính. Điều kiện miễn thuế là người nhận thừa kế phải tiếp tục sử dụng 10 năm tiếp theo.

Đối với con cái nhận thừa kế, quy định diện tích miễn thuế tối đa là 200 m2, kèm theo điều kiện sử dụng 10 năm

Đánh thuế thừa kế bất động sản kinh doanh:

Người nhận thừa kế bất động sản đang cho thuê sẽ phải đóng thuế theo giá trị 10 % của bất động sản này, kèm theo điều kiện tiếp tục cho thuê trong vòng 15 năm tiếp theo.

(Hoài Nam tổng hợp)